Saiba tudo sobre o refinanciamento do empréstimo consignado

O refinanciamento é a renegociação do seu contrato de empréstimo com a mesma instituição financeira. Ao refinanciar, você pode conseguir um dinheiro extra na negociação, já que o valor das parcelas que você já pagou voltam para você. Além disso, você consegue condições de pagamento melhores, como taxa de juros mais baixa.

Refinanciar o seu empréstimo consignado pode ser uma boa opção em várias situações. Uma delas, por exemplo, é quando aposentados ou pensionistas precisam de dinheiro, mas já realizaram o número máximo de empréstimos.

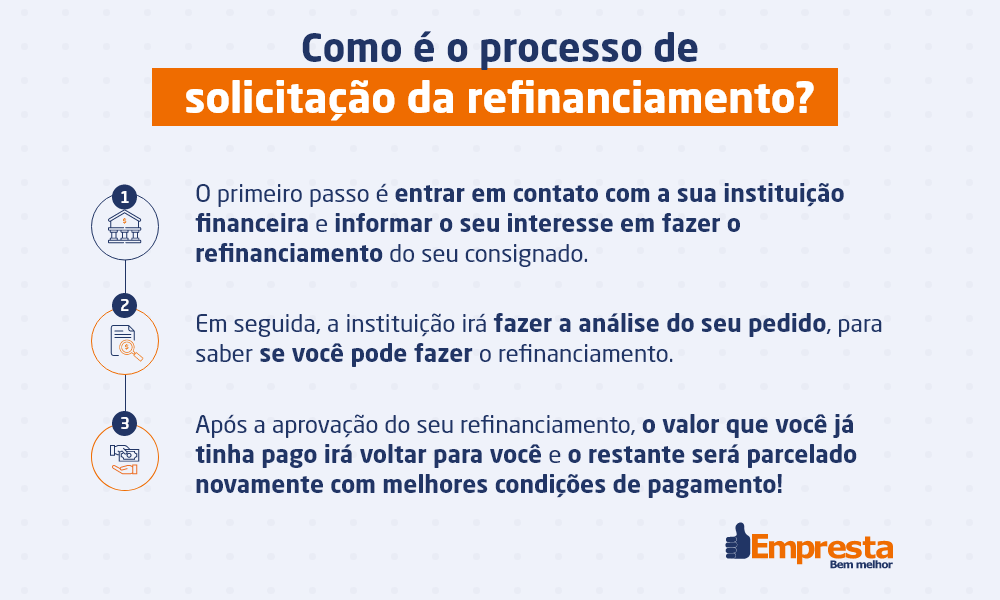

Outro ponto é que fazer o refinanciamento é muito simples e fácil. A instituição financeira já tem as suas informações e você só precisará atender as condições estabelecidas.

Continue lendo para saber o que é, quais são as vantagens, quando e o que é necessário para fazer o refinanciamento do empréstimo consignado.

O que é o refinanciamento do empréstimo consignado?

O refinanciamento faz parte da Lei do Consignado. Por isso, muitas instituições financeiras oferecem esse serviço. Uma das maiores vantagens de fazer o seu refinanciamento na Empresta é que nossos bancos parceiros oferecem as melhores condições de pagamento do mercado.

Além disso, na Empresta você pode fazer o refinanciamento do seu empréstimo consignado de duas formas: de maneira presencial, em uma loja Empresta ou de maneira digital, através do site Empresta.

Quais são as vantagens do refinanciamento?

O refinanciamento possui duas grandes vantagens: taxa de juros mais baixas e dinheiro extra sem precisar fazer um novo empréstimo. Conheça mais sobre cada uma delas:

- Taxa de juros mais baixas: As taxas de juros mais baixas fazem com que o seu empréstimo consignado se torne mais barato. Com juros menores, as suas parcelas ficam mais baratas, o que permite que você pague com mais facilidade.

- Dinheiro extra: Esse é provavelmente o principal motivo que leva as pessoas a fazerem o refinanciamento do seu empréstimo consignado. Ao refinanciar, você tem a possibilidade de conseguir novamente todo o valor que você pagou do seu empréstimo. O que muitas vezes é o suficiente para pessoas que não querem fazer um novo empréstimo ou aquelas que não podem fazer.

Quando fazer o refinanciamento do empréstimo consignado?

Como você já sabe, o refinanciamento não é um tipo de empréstimo, mas sim uma renegociação do seu contrato de empréstimo com a instituição financeira que você contratou. Isso porque ao refinanciar, o valor das parcelas que você já pagou voltam para você, e o restante é parcelado novamente com melhores condições de pagamento.

O refinanciamento é uma boa opção em três casos:

- Não tem margem consignável: Se você não tem mais margem consignável, o refinanciamento fará com que o valor das parcelas que você já pagou volte como dinheiro na renegociação do seu contrato.

- Já fez o número máximo de consignados: Se você já fez o número máximo de empréstimos consignado, conseguirá um dinheiro extra na renegociação do seu contrato.

- Quer melhorar as condições de pagamento do empréstimo consignado que você já tem: Ao refinanciar, você irá encontrar melhores condições de pagamento, como taxa de juros mais baixas, o que pode fazer com que o valor das suas parcelas diminua.

O que é necessário para fazer?

A primeira condição para fazer é ter um empréstimo consignado. Além disso, cada instituição financeira pode determinar as regras para que o refinanciamento seja feito.

É importante que você saiba que para fazer o refinanciamento uma parte do seu empréstimo consignado precisa ter sido paga. Porém, isso vai variar em cada banco: alguns aceitam fazer o refinanciamento quando de 15% a 30% das parcelas já foram pagas, mas você também pode encontrar bancos que realizam o refinanciamento quando apenas uma ou duas parcelas foram pagas.

Por exemplo, vamos considerar o exemplo de Maria, uma funcionária pública que possui um empréstimo consignado ativo. O prazo original do empréstimo era de 60 meses, e ela já quitou 30 parcelas até o momento.

Ao decidir fazer o refinanciamento do consignado, Maria entra em contato com o banco e decide estender o prazo de pagamento para o máximo disponível, que é de 96 meses.

Com isso, o saldo devedor será diluído por um período maior. As novas parcelas serão menores em relação às anteriores, o que significa que o valor descontado mensalmente do salário de Maria será reduzido. Além disso, como ela já pagou metade da dívida original, é possível que Maria receba um valor adicional, correspondente à diferença já paga, como um “troco”.

Se você ainda não atende as condições para refinanciar no banco que você contratou o seu empréstimo consignado, a portabilidade pode ser uma opção te ajudar a conseguir melhores condições de pagamento ou o dinheiro que precisa.

Refinanciamento do empréstimo consignado: solicite sem sair de casa.

Simule o seu agora!Portabilidade

Diferente do refinanciamento, a portabilidade acontece quando você leva o seu contrato de empréstimo consignado para outro banco. É importante ressaltar que a portabilidade e o refinanciamento são coisas diferentes.

A portabilidade é uma boa alternativa quando você precisa melhorar as condições de pagamento do seu empréstimo ou melhorar o atendimento bancário que está recebendo.

No entanto, você não vai conseguir dinheiro extra ao fazer a portabilidade. Assim, o que acontece é que muitas pessoas que não conseguem fazer o refinanciamento na instituição financeira que fez o seu empréstimo consignado fazem a portabilidade, levando o seu empréstimo para outro banco, com menos condições para refinanciar, e em seguida realizam o refinanciamento.

É importante ressaltar que a portabilidade e o refinanciamento são procedimentos distintos. Enquanto o refinanciamento consiste na renegociação do contrato com a mesma instituição financeira, a portabilidade envolve a transferência do contrato para outra instituição.

Conheça as principais vantagens da portabilidade do empréstimo consignado são:

- Você pode fazer a portabilidade para qualquer banco;

- Seu contrato sempre terá melhores condições de pagamento, como taxa de juros mais baixas;

- Fazer a portabilidade não tem nenhum custo;

- Você pode fazer a portabilidade para contratos de qualquer valor;

- A portabilidade pode ser feita em qualquer momento do contrato;

Refinanciamento e aumento da margem do consignado INSS

O aumento de 5% da margem do empréstimo consignado INSS foi uma recomendação feita pelo Conselho Nacional de Previdência Social e aceita pelo governo federal. A medida é emergencial e irá valer até o dia 31 de dezembro de 2021. Com a mudança, a margem consignável será de 35% para a contratação de empréstimo consignado e 5% para cartão de crédito consignado.

Mas o que o refinanciamento tem a ver com isso? Se você é aposentado ou pensionista do INSS e já atingiu o limite de nove empréstimos, precisa de dinheiro e quer aproveitar a nova margem, o refinanciamento é a melhor opção.

Isso porque ao refinanciar você poderá usar o aumento de 5% da margem na negociação. Assim, além do dinheiro que será liberado por conta da diferença já paga ao banco, você conseguirá ainda o dinheiro liberado pela nova margem.

Está pensando em refinanciar seu empréstimo consignado ou fazer um empréstimo consignado? A Empresta pode te ajudar! Aproveite que as taxas de juros do empréstimo consignado abaixaram e encontre as melhores condições para você no nosso site.

Perguntas frequentes

O refinanciamento do empréstimo consignado é a renegociação do contrato de empréstimo com a mesma instituição financeira, permitindo obter dinheiro extra na negociação e condições de pagamento melhores, como taxas de juros mais baixas. Isso é possível porque o valor das parcelas já pagas é devolvido ao cliente.

O refinanciamento do empréstimo consignado oferece duas principais vantagens: taxas de juros mais baixas, tornando o empréstimo mais barato, e a possibilidade de receber dinheiro extra sem a necessidade de contratar um novo empréstimo.

O refinanciamento é aconselhável em três situações: quando não há mais margem consignável disponível, quando o cliente já atingiu o número máximo de empréstimos consignados e deseja obter dinheiro extra, ou quando busca melhorar as condições de pagamento do empréstimo atual, como taxas de juros mais baixa.

Para refinanciar o empréstimo consignado, é necessário possuir um empréstimo consignado ativo. Além disso, as regras específicas para realizar o refinanciamento podem variar de acordo com cada instituição financeira, incluindo o percentual de parcelas pagas necessárias para ser elegível ao refinanciamento.

Siga nossas redes sociais:

Posts Relacionados

Seis coisas que você precisa saber sobre o empréstimo consignado INSS

O empréstimo consignado INSS é uma das opções de empréstimo mais ...

Leia maisQuem recebe LOAS e BPC pode fazer empréstimo?

O LOAS e BPC são benefícios que garantem o sustento de muitos brasileiros, ...

Leia maisDescubra qual é o prazo para pagamento do empréstimo consignado

O prazo para o pagamento do empréstimo consignado é um de seus principais ...

Leia mais