Crédito para

quem precisa:

rápido, seguro e de fácil contratação.

Servidor Público

Descubra taxas competitivas e um processo de aprovação simplificado, pensados para você

Trabalhador CLT

Agora você pode sacar seu FGTS sem complicações e usar o dinheiro hoje mesmo.

BPC / LOAS

Oportunidades de crédito para beneficiários do BPC LOAS com as menores taxas do Brasil.

Crédito para quem precisa: rápido, seguro e de fácil contratação.

Concorra a R$ 1.000

durante um ano

Faça o seu empréstimo, baixe o aplicativo e cruze os dedos.

Você pode ser o próximo ganhador.

Fazemos a diferença

na

vida de milhares de pessoas!

+ de 4 milhões de clientes satisfeitos

+ de 10 bilhões de crédito concedidos

+ de 4 mil de municípios atendidos

Fazemos a diferença

na vida de milhares

de pessoas!

+ de 4 milhões de clientes satisfeitos

+ de 10 bilhões de crédito concedidos

+ de 4 mil de municípios atendidos

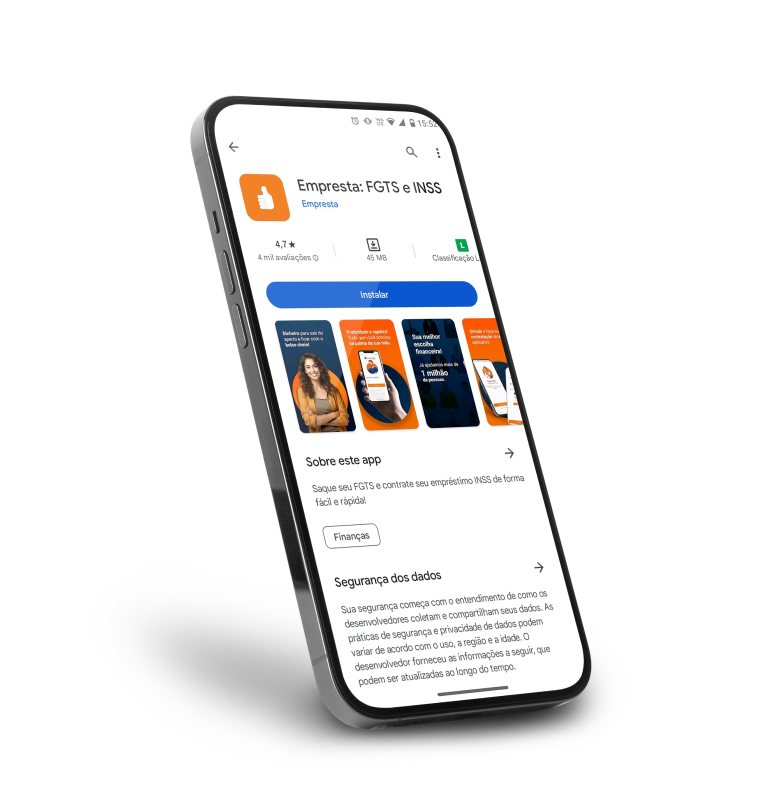

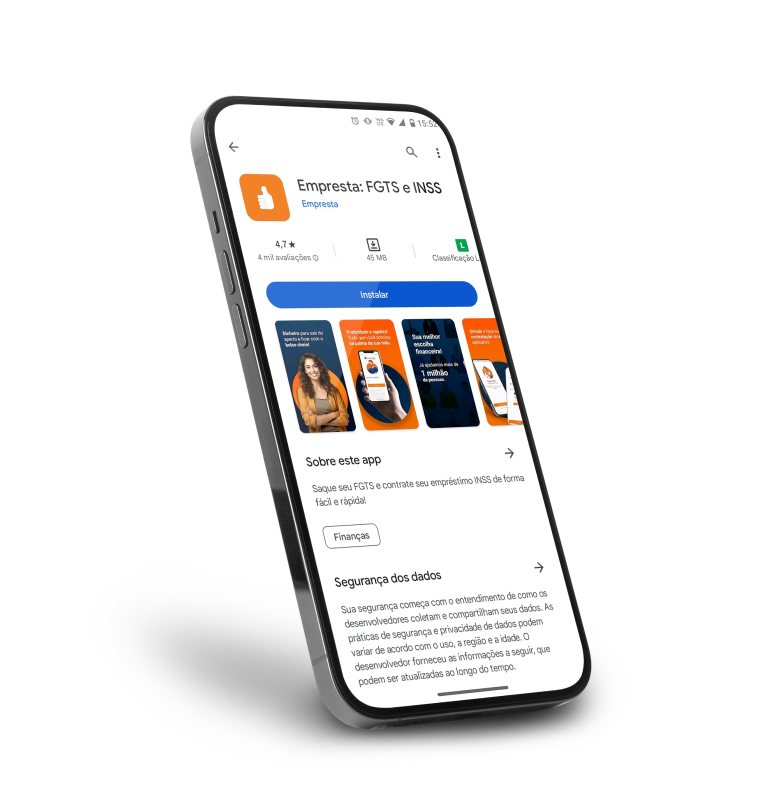

Aplicativo Empresta,

recomendado por

quem usa!

4,7

Aplicativo Empresta,

recomendado por

quem usa!

4,7

Confiança Certificada:

Comprovada por

Auditoria Externas.

Nota máxima na auditoria

de conformidade com a LGPD

Confiança Certificada:

Comprovada por

Auditoria Externas.

Nota máxima na auditoria

de autorregulação e LGPD

Empresta na mídia!

Empresta inaugura nova franquia

no Centro de BH

Consolidada nacionalmente como uma das empresas mais bem conceituadas no mercado de crédito, a Empresta, que também […]

Mercantil do Brasil e Empresta firmam acordo operacional e tecnológico.

O Banco Mercantil do Brasil e a Empresta selaram hoje parceria estratégica que viabiliza a expansão dos negócios e o […]

Ação solidária é praticada por loja em Conselheiro Lafaiete .

Em tempos de pandemia e de um cenário econômico turbulento, muitas famílias passam por momentos de dificuldades em vários […]

Tem menos de 25 anos? Conheça as melhores franquias para jovens

Não existe idade certa para começar a empreender, até porque o espírito empreendedor, muitas vezes, nasce com a gente! […]

Empresta inaugura nova franquia

no Centro de BH

Consolidada nacionalmente como uma das empresas mais bem conceituadas no mercado de crédito, a Empresta, que também […]

Mercantil do Brasil e Empresta firmam acordo operacional e tecnológico.

O Banco Mercantil do Brasil e a Empresta selaram hoje parceria estratégica que viabiliza a expansão dos negócios e o […]

Ação solidária é praticada por loja em Conselheiro Lafaiete .

Em tempos de pandemia e de um cenário econômico turbulento, muitas famílias passam por momentos de dificuldades em vários […]

Tem menos de 25 anos? Conheça as melhores franquias para jovens

Não existe idade certa para começar a empreender, até porque o espírito empreendedor, muitas vezes, nasce com a gente! […]

Encontre a loja

Empresta mais

perto de você!

Leve a

Franquia

Empresta

para

sua cidade

Leve a

Franquia

Empresta

para

sua cidade

Aprenda tudo sobre crédito

com o

blog Empresta!

Pagamento do saldo retido no FGTS: entenda o Saque-Aniversário

Saiba como funciona o acesso ao FGTS para quem escolhe o Saque-Aniversário O FGTS é uma reserva ...

Aposentadoria para Deficiente Auditivo: Guia 2026

Entenda quem tem direito à aposentadoria como pessoa com deficiência auditiva no INSS A ...

Dúvidas frequentes

Para comparar com o documento de identificação e garantir que é você quem está contratando e não um fraudador.

Dados sensíveis, como: origem racial, convicção religiosa, opinião política ou idade.

É uma informação que os bancos parceiros da Empresta exigem para efetuarem a contratação.

Sim! Esses dados ficam no nosso sistema e só funcionários autorizados têm acesso a eles. Nós trabalhamos dia a dia pela sua privacidade, por isso temos diversos selo de qualidade e segurança. Conheça mais sobre em: “A Empresta e a LGPD“.

Você pode acompanhar o status do pedido no aplicativo FGTS Empresta para Android ou o aplicativo FGTS Empresta na App Store.

- Para conferir o saldo disponível e fazer sua simulação, baixe o App Empresta, acesse o site e converse com os consultores.

- Para tirar dúvidas sobre seu contrato existente na Empresta, entre em contato agora.

No caso de pagamento antecipado do saque FGTS antes da data do vencimento, o saldo utilizado como garantia será desbloqueado em até 7 dias úteis. Você poderá acompanhar o desbloqueio no app oficial do FGTS.

- Para conferir o saldo disponível e fazer sua simulação, baixe o App Empresta, acesse o site ou converse com os consultores pelo WhatsApp!

- Para tirar dúvidas sobre seu contrato existente na Empresta, entre em contato agora.

Não, caso deseje liquidar o contrato da antecipação do saque FGTS, você deve fazê-lo através de recursos próprios, não sendo permitido o uso de valor da conta vinculada ao FGTS.

- Para conferir o saldo disponível e fazer sua simulação, baixe o App Empresta, acesse o site ou converse com os consultores pelo WhatsApp!

- Para tirar dúvidas sobre seu contrato existente na Empresta, entre em contato agora.

Depois da solicitação e aprovação o dinheiro do seu empréstimo consignado irá cair na sua conta e estará disponível para uso em até 5 dias úteis. Saiba mais sobre empréstimo consignado em: “Cinco mitos sobre o empréstimo consignado“.